Заполнение 2-НДФЛ за 2015 год

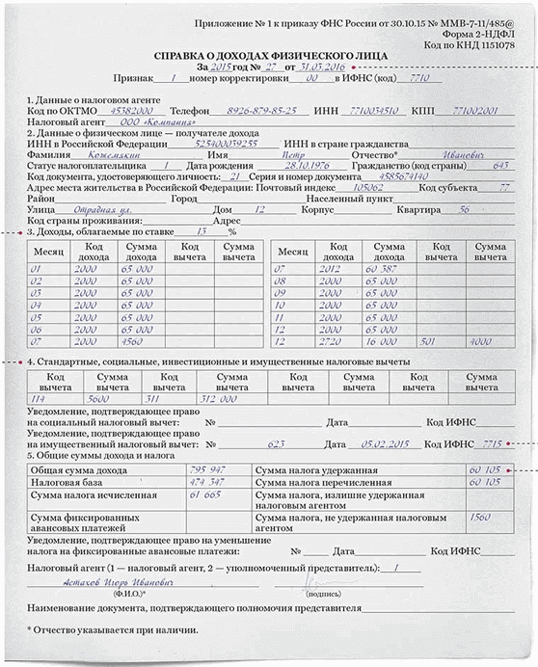

В справках 2-НДФЛ с признаком 1 надо отразить все доходы - и те, с которых удержан налог, и те, с которых не удержан. Например, если компания выдала в конце года подарок, с которого не удержала НДФЛ, то в справке надо показать его стоимость и не удержанный налог.

Вычеты в справках 2-НДФЛ за 2015 год надо заполнить и в разделе 3, и в разделе 4.

В разделе 3 указываются вычеты по доходам, которые не полностью облагаются НДФЛ.

В разделе 4 - стандартные и имущественные вычеты.

В разделе 3 указываются вычеты по доходам, которые не полностью облагаются НДФЛ.

В разделе 4 - стандартные и имущественные вычеты.

Вместе с имущественными вычетами необходимо также заполнить реквизиты уведомления - номер, дату выдачи и код ИФНС. Если этого не сделать, налоговики потребуют уточнить справки, а заодно и оштрафовать.

Справку 2-НДФЛ за 2015 год на физлицо, у которого компания не удержала налог со всех выплат, надо сдать дважды. Эта обязанность следует из порядка заполнения справок (утв. приказом ФНС России от 30.10.2015 № ММВ-7-11/485@). В нем сказано, что в разделе 5 обеих справок надо отразить сумму не удержанного НДФЛ.

Справку 2-НДФЛ за 2015 год на физлицо, у которого компания не удержала налог со всех выплат, надо сдать дважды. Эта обязанность следует из порядка заполнения справок (утв. приказом ФНС России от 30.10.2015 № ММВ-7-11/485@). В нем сказано, что в разделе 5 обеих справок надо отразить сумму не удержанного НДФЛ.

Порядок заполнения формы 2-НДФЛ за 2015 год

В разделе 2 заполняются сведения о физлице, которое получило доход: Ф.И.О., ИНН, статус (резидент или нерезидент), дату рождения, адрес, паспортные данные и т. д.

Ф.И.О. и паспорт надо заполнить сведения на дату подачи сведений. Например, если работница вышла замуж и поменяла фамилию или паспорт, надо заполнить новые данные.

На практике сотрудники забывают сообщить в бухгалтерию новые данные. Если работники этого не сделали, то нужно заполнить те данные, которые известны. Из-за этого инспекторы не вправе оштрафовать компанию за недостоверные сведения. Ведь компания не виновата, что сотрудник не представил новые данные.

В любом случае перед сдачей справок будет не лишним напомнить всем сотрудникам, что необходимо сообщить о новом паспорте, адресе и др. Это минимизирует риск ошибок и штрафов.

ИНН по общему правилу надо заполнить, если этот номер есть у работника. Если организация номер не знает, его можно выяснить на сайте ФНС в разделе «Узнай ИНН» или уточнить у самого работника.

Если у работника нет номера или компания не знает его и не может уточнить, то можно оставить поле пустым. Программа выдаст предупреждение, если в справке заполнен код страны 643, но нет ИНН (письмо ФНС России от 27.01.2016 № БС-4-11/1068@). Такие сведения считаются принятыми. А вот произвольный номер ставить рискованно. Инспекторы могут не принять такие справки.

Адрес в разделе 2 справки надо записать адрес работника по месту его постоянной регистрации в России. Реквизиты временной регистрации отражать не надо.

Если работник зарегистрирован в Москве или Санкт-Петербурге, поле «город» надо оставить пустым. В этом случае достаточно заполнить код субъекта. Например, для Москвы - код 77.

Если работник зарегистрирован в Москве или Санкт-Петербурге, поле «город» надо оставить пустым. В этом случае достаточно заполнить код субъекта. Например, для Москвы - код 77.

В справке на иностранца надо записать адрес по месту регистрации в России, месту жительства или пребывания. Но поле можно оставить пустым, если адрес неизвестен. Тогда необходимо заполнить код страны и адрес жительства за рубежом.

Статус в новой справке теперь больше кодов для статуса плательщика. В прежней форме было всего три кода: 1 - резиденты, 2 - нерезиденты, 3 - высококвалифицированные специалисты. Список пополнился еще тремя кодами: 4 - переселенцы, которые живут за рубежом, 5 - беженцы-нерезиденты, 6 - иностранцы, которые работают на основании патента.

Из новой справки не ясно, какой код ставить для временно пребывающих иностранцев-резидентов. Для них подходят сразу два кода - 1 и 6. Но если компания уменьшала налог работника на фиксированные авансы, то инспекторы на местах рекомендуют

ставить новый код 6.

ставить новый код 6.

Еще не ясно, как заполнить статус для работников, которые приехали из Киргизии.

С 12 августа Киргизия вошла в состав стран ЕАЭС, потому граждане Киргизии теперь имеют те же права, что и россияне. В Минфине считают, что в справке за 2015 год по таким работникам надо поставить код 1, как для резидентов.

С 12 августа Киргизия вошла в состав стран ЕАЭС, потому граждане Киргизии теперь имеют те же права, что и россияне. В Минфине считают, что в справке за 2015 год по таким работникам надо поставить код 1, как для резидентов.

Доходы в справке 2-НДФЛ. В разделе 3 надо заполнить доходы, которые "физик" получил от компании в каждом месяце. Например, зарплату, отпускные, материальную помощь, подарки и прочее вместе с кодами. Коды доходов надо взять из приказа ФНС России от 10.09.2015 № ММВ-7-11/387@.

В 2-НДФЛ за 2015 год надо включить зарплату за декабрь, которую компания выдала в январе 2016 года. В 2-НДФЛ также попадут и отпускные, которые работники получили в декабре 2015 года, но в отпуск ушли в январе. Ведь датой получения зарплаты считается последний день месяца, за который начислен доход, а для отпускных - день выдачи денег (ст. 223 НК РФ).

Если один и тот же работник получил доходы по разным ставкам (например, 13, 30 и т. д.), раздел 3 надо заполнить для каждой из них.

Дивиденды с 2015 года облагаются по той же ставке, что и зарплата, - 13%.

Поэтому их можно записать в разделе 3 вместе с зарплатой, только с отдельным кодом 1010. Кстати, АО не заполняют дивиденды в справках 2-НДФЛ.

Дивиденды с 2015 года облагаются по той же ставке, что и зарплата, - 13%.

Поэтому их можно записать в разделе 3 вместе с зарплатой, только с отдельным кодом 1010. Кстати, АО не заполняют дивиденды в справках 2-НДФЛ.

Некоторые коды в справке новые. Например, если участник вышел из ООО, то стоимость выплаченной доли надо заполнить в справке с кодом 1542. Раньше налоговики советовали ставить код 4800 "Иные доходы".

Вычеты в справке 2-НДФЛ. В справке есть два раздела, где надо показать вычеты, - разделы 3 и 4.

В разделе 3 надо показывать вычеты по доходам, которые не полностью облагаются НДФЛ (подарки, материальная помощь и т. п.).

А в разделе 4 - стандартные, социальные и имущественные вычеты.

А в разделе 4 - стандартные, социальные и имущественные вычеты.

Вычеты на лечение и обучение в справке за 2015 год не надо. Такие вычеты работники смогут получать в компании только с 2016 года.

Сумма вычетов в разделах 3 и 4 не должна превышать доходы работника. Поэтому если вычет больше, то надо поставить только ту сумму, которая не превышает доход.

ОКТМО в справке 2-НДФЛ надо ставить тот, который компания ставила в платежке при уплате НДФЛ.

Для кода отведено 11 символов. Если код восьмизначный, то вместо последних цифр в справке надо заполнить прочерки - "12891754-".

Если записать несуществующий код или прочерки, то налоговики не примут справку.

В справках за подразделения надо ставить ОКТМО этих офисов.

Для кода отведено 11 символов. Если код восьмизначный, то вместо последних цифр в справке надо заполнить прочерки - "12891754-".

Если записать несуществующий код или прочерки, то налоговики не примут справку.

В справках за подразделения надо ставить ОКТМО этих офисов.

Налог в справке 2-НДФЛ. Как правило, в разделе 5 исчисленный, удержанный и перечисленный налоги должны совпадать.

Если есть расхождения, не исключены ошибки. Например, если компания заплатила больше, чем удержала, то в справке надо показать только сумму в пределах удержанной. Если показать больше, то инспекторы потребуют ее уточнить. Ведь излишне перечисленная сумма - это не налог.

Если есть расхождения, не исключены ошибки. Например, если компания заплатила больше, чем удержала, то в справке надо показать только сумму в пределах удержанной. Если показать больше, то инспекторы потребуют ее уточнить. Ведь излишне перечисленная сумма - это не налог.

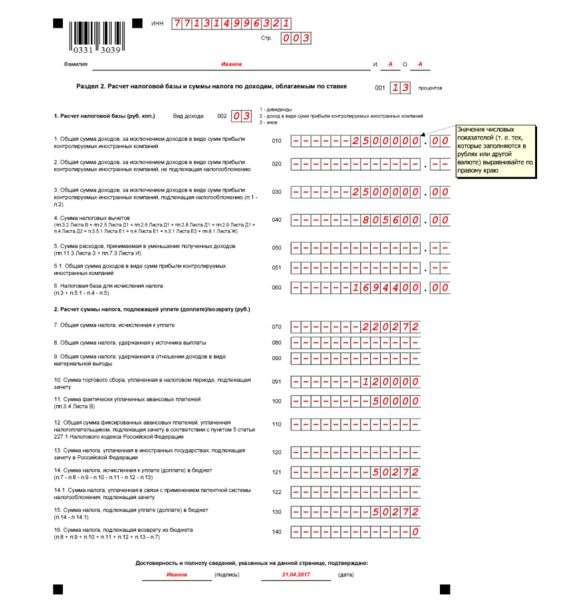

Если компания в 2015 году уменьшала НДФЛ работника-иностранца на стоимость авансов, которые он заплатил за патент, то необходимо заполнить специальные поля в разделе 5.

В поле "Сумма фиксированных авансовых платежей" надо заполнить авансы, на которые компания уменьшила НДФЛ.

А в отдельном поле записать номер и дату уведомления, подтверждающего право на уменьшение, а также код ИФНС.

В поле "Сумма фиксированных авансовых платежей" надо заполнить авансы, на которые компания уменьшила НДФЛ.

А в отдельном поле записать номер и дату уведомления, подтверждающего право на уменьшение, а также код ИФНС.